16/12/2022

12:13:37

Se você já investe na bolsa ou quer começar a investir, provavelmente você já se deparou com a palavra “CDI”. Afinal, o que é o CDI, como funciona e pra que serve?

O CDI nada mais é do que a abreviação de Certificado de Depósito Interbancário. Eu sei que esse nome assusta um pouco, mas na prática ele é muito simples.

Talvez você não saiba, mas os Bancos emprestam dinheiro todos os dias e, por ordem do Banco Central, eles não podem terminar o dia com saldo negativo. É como se o Banco precisasse fazer sobrar mais dinheiro do que gasto todos os dias.

Pra isso, os Bancos negociam “títulos de empréstimo” entre eles. Assim, todo mundo fica de acordo com as ordens do Banco Central. Esses títulos de empréstimo possuem uma taxa, e esse é o famoso CDI.

Acho que agora fez mais sentido, não? O resumo é esse: O Banco Central obriga os Bancos a terminarem com um saldo positivo e pra que isso aconteça os Bancos Comerciais emitem títulos de empréstimo que tem uma taxa (o CDI).

Na grande parte das vezes quando você vai investir, o CDI é calculado anualmente, mas isso não é regra. Ele também pode ser calculado como uma taxa diária ou mensal. Entre os bancos, essa taxa é calculada diariamente.

E essa taxa é sempre igual? Não.

As taxas mudam diariamente, ou seja. É impossível de saber quando vai ser o CDI amanhã ou no futuro. O que existem são estimativas, mas é impossível de prever exatamente o quando o seu investimento vai render.

Um CDB indexado ao CDI, por exemplo, é chamado de CDB “pós-fixado” – isso significa que não é possível saber quanto ele vai render até a data de vencimento.

Será então que investir em ativos que seguem o CDI é bom? A resposta é: Depende, existem uma série de vantagens e desvantagens, vamos a elas:

Não existem nenhum investimento 100% seguro. Porém, como ele é um indexador característico da renda fixa e essa modalidade de investimentos costuma ter os ativos mais seguros, de modo geral, os investimentos indexados são mais seguros do que ativos da renda variável.

É claro que também é preciso analisar o risco daquele ativo e o emissor do título.

Existe uma máxima no mercado financeiro de que quanto maior o risco, maior o retorno, mas isso não é 100% verdade. Em alguns casos, dá pra ganhar muito dinheiro com pouco risco, e esse é o caso do CDI.

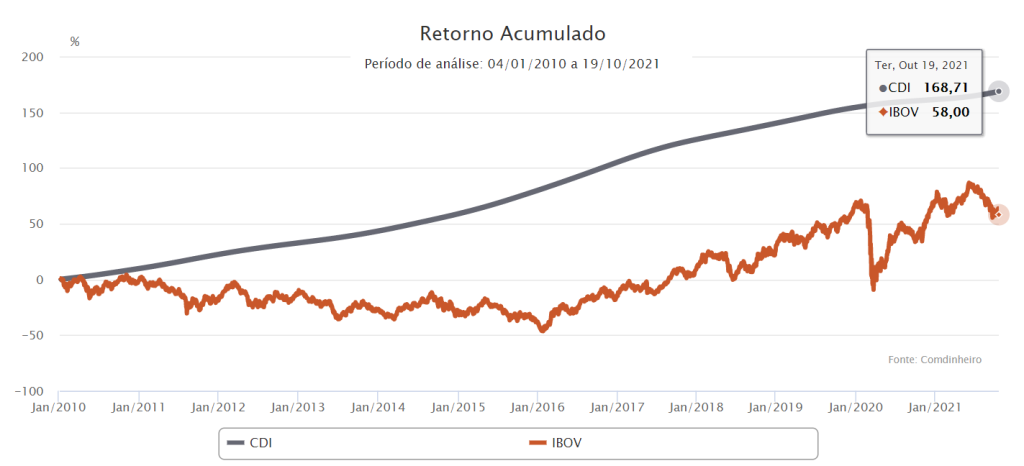

Dá uma olhada na rentabilidade histórica do CDI entre janeiro de 2010 e janeiro de 2021:

Como existem vários títulos que seguem o CDI, não é preciso se limitar apenas a um investimento na renda fixa que siga esse indexador. Você também pode criar uma carteira diversificada na renda fixa com vários papéis diferentes.

Exemplos de títulos que seguem o CDI:

O CDI no longo prazo ganhou do Ibovespa, mas isso não significa que isso acontecerá pra sempre.

Dependendo da janela de tempo que você analisa, o Ibovespa venceu o CDI. Além disso, você ainda tem a possibilidade de escolher os ativos da sua carteira e obter um retorno acima do Ibovespa. – –

Como já disse anteriormente, a taxa do CDI muda todos os dias, não é possível saber quanto o CDI vai render no futuro, dá mesma forma que não é possível saber quanto a bolsa vai render.

Porém, existem investimentos prefixados que te geram essa “previsibilidade” e podem confortar investidores iniciantes.

Ao investir em um ativo que tem o CDI como referencial, você está sujeito ao risco de a taxa de juros cair muito e o seu investimento perder rentabilidade.

Nos anos de 2020 e 2021, por exemplo, a taxa DI estava em um valor bem baixo, beirando os 2% ao ano. Com isso, quem investia em CDI naquele cenário estava com um retorno bastante inexpressivo, até mesmo perdendo para a inflação.

Por isso, é preciso diversificar os seus investimentos e montar uma carteira que obtenha bons ganhos na renda fixa e bons ganhos na renda variável.

Se você não sabe como fazer isso, eu tenho a solução:

Você já deve saber que eu trabalhei no mercado financeiro por 7 anos e ensino as pessoas na internet por mais 7 anos.

Durante toda essa jornada eu conversei com diversos gestores e investidores do mercado financeiro, alguns deles os maiores do planeta, como o Howard Marks e Ray Dalio, e eu cheguei a uma conclusão:

A melhor forma de se investir pensando no longo prazo e uma minimização de riscos, é criando uma carteira de investimentos diversificada. Daí surgiu a ARCA:

A ARCA é uma metodologia de investimentos que divide o meu patrimônio em 4 partes:

Mas sabe qual foi o problema? É muito difícil de montar tudo isso sozinho.

E de todo esse tempo na Internet, uma das coisas que mais me pediram era: “Thiago, abre um fundo” ou “Thiago, quero investir com você”.

Por isso, eu decidi atender os pedidos de vários primos e primas e, pensando em simplificar a vida do investidor, eu abri um Fundo de Previdência que segue a metodologia da ARCA – é o Fundo de Previdência Arca Grão FIM CP.

Assim, você não precisa se preocupar se o seu investimento vai render abaixo da inflação ou se preocupar com qual ação é a melhor pra se comprar.

Se você investisse usando a metodologia da ARCA você teria:

Se esse tipo de investimento faz sentido pra você, dá uma olhada no Fundo de Previdência da ARCA. Assim, podemos investir juntos em um fundo que busca maximizar os efeitos exponenciais do longo prazo e evitar perdas permanentes de capital.

Vamos direto ao ponto: Geralmente o CDI rende um valor muito próximo à taxa Selic, permanecendo na casa de apenas 0,10% abaixo.

Alguns ativos como CDBs, LCIs, LCAs, CRIs, CRAs, entre outros ativos de renda fixa, têm esse indicador como referencial para a sua rentabilidade.

Provavelmente você já viu alguma propaganda de um CDB rendendo 110% do CDI ou algo do tipo, não? Pois é, quando você acha um CDB que rende 110% do CDI é exatamente essa taxa que os bancos usam mais 10% de prêmio.

Mas existe um porém nisso tudo. O porém é que o CDI nunca é fixo. Ele é um índice que tem rendimento diário, que geralmente está em um patamar um pouco abaixo da taxa Selic.

A cada mudança da taxa Selic, o valor do CDI também vai mudar. Por isso, se o CDI hoje está em 10% ao ano e você investe em um CDB durante 5 anos, isso não significa que você vai ter 10% ao ano durante 5 anos como rentabilidade.

Na grande maioria das vezes o CDI muda e a sua rentabilidade também. Por isso, cuidado para não se enganar e usar a rentabilidade do CDI como uma rentabilidade prefixada, pois ela não é.

Você sabe qual o investimento mais seguro do Brasil? Ele é um investimento da renda fixa e se chama Tesouro Selic.

O Tesouro Selic é o investimento mais seguro do Brasil porque ele é um título do Governo, que é o emissor de investimentos mais seguro da economia. Afinal, um país tem menos risco de quebrar do que uma empresa.

Como o CDI rende muito próxima da taxa Selic, um título que rende 100% da Selic rende próximo de um título que rende 100% do CDI.

Isso significa que qualquer investimento que renda menos do que o Tesouro Selic não é um bom investimento.

Sabe qual investimento costuma pagar menos do que a taxa Selic? Exatamente: a poupança!

Ao investir, por exemplo, em um CDB que paga 100% do CDI, você estará recebendo o valor de uma taxa.

A poupança, porém, tem dois cenários de rendimento:

Poupança rende 70% da Selic + TR (ou taxa referencial, que é um indicador que está sempre em um valor de quase zero ou totalmente zerado).

Poupança rende 0,5% ao mês + TR, que seria algo em torno de 6,17% ao ano atualmente.

Isso significa que a poupança vai render sempre abaixo de um investimento que renda 100% do CDI.

Acho melhor você tirar essa sua grana da poupança e diversificar entre investimentos da Renda fixa 😉