01/12/2022

12:52:23

Talvez você não saiba, mas a previdência privada é um dos melhores veículos de investimentos que existem no Brasil. Além de benefícios tributários, você tem uma série de vantagens que podem fazer uma grande diferença no longo prazo. Mas como saber qual previdência privada escolher?

A previdência privada é uma alternativa à previdência social do Estado.

Ela funciona como um “seguro” regulado pela Susep (Superintendência de Seguros Privados) onde você escolhe um plano e contribui com uma parte dos seus ganhos.

Com o passar do tempo e com o efeito dos juros compostos, esse investimento irá aumentar seu patrimônio e te proporcionar no futuro uma aposentadoria mais tranquila.

Pouca gente sabe, mas a previdência é um dos melhores veículos de investimento pro investidor de longo prazo – e um dos menos valorizados.

Ela conta com uma série de benefícios que podem te fazer economizar MUITO dinheiro…

Dependendo da previdência privada que você escolher, poderá não só criar um bom patrimônio no longo prazo, mas também economizar muito dinheiro com impostos e mais uma série de benefícios sucessórios e estratégicos. Vamos ver cada um deles:

Se você entrega a declaração completa do Imposto de Renda, é possível reduzir em 12% a base de cálculo do IR caso opte por investir em um fundo de previdência PGBL. Isso significa que se você tem uma renda bruta tributável de 100 mil reais, por exemplo, vai receber uma restituição de IR 3.300 reais maior no ano que vem se optar por investir 12 mil reais em um PGBL neste ano.

Outra vantagem dos produtos de previdência é que você pode retirar seu dinheiro de um fundo e aplicar em outro sem pagar imposto, enquanto num fundo normal, você precisaria resgatar seu dinheiro e pagar todo o imposto devido para só depois aplicar em outro fundo.

Muitos dos melhores fundos de investimento do Brasil só estão disponíveis pra investidores qualificados – que são os investidores que declaram ter mais de 1 milhão de reais em investimentos.

O Fundo ARCA não só vai te permitir acessar esses fundos, que antes ficavam restritos apenas a investidores qualificados, mas também vai te dar acesso a uma aplicação inicial mínima de somente 100 reais.

Se você já investiu ou investe em um fundo, já conhece o come-cotas. Ele é uma espécie de imposto antecipado que é cobrado todos os meses de maio e novembro, quando o governo literalmente “come as suas cotas”.

O que acontece é que o governo cobra imposto de você duas vezes por ano, ainda que você não tenha resgatado o dinheiro do fundo.

E isso pode reduzir sua rentabilidade de forma brutal.

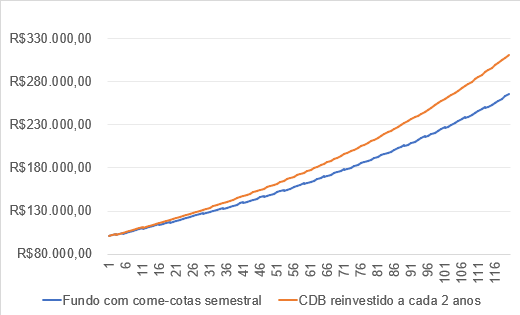

Essa é a diferença entre investir 100 mil reais a 12% a.a. em um CDB e um fundo com come-cotas que também rende 12% a.a. A diferença depois de 10 anos é de 45 mil reais brutos.

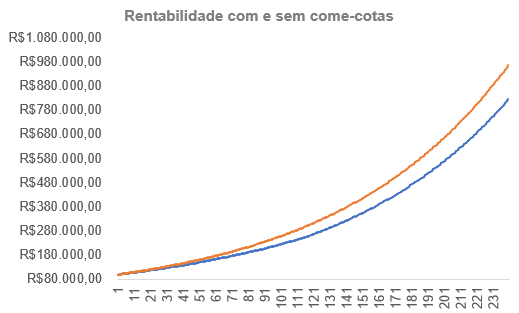

Se você investisse durante 20 anos, a diferença seria de 140 mil reais brutos:

Olhando esses dados parece até que o come-cotas é uma baita de uma sacanagem…

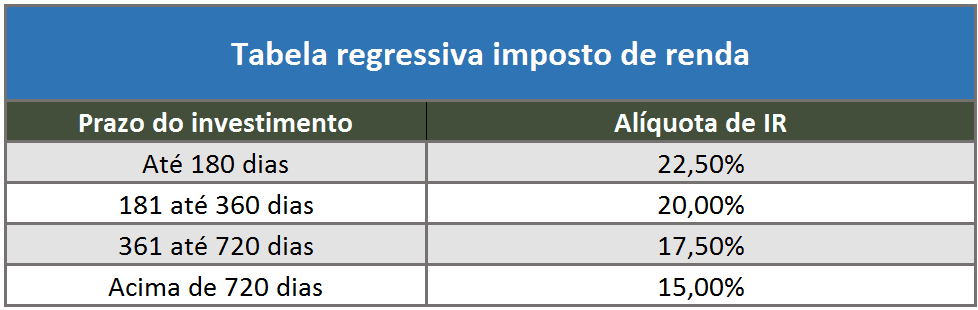

Em fundos de investimentos tradicionais ou em alguns títulos da renda fixa, como os CDBs, você segue a tabela regressiva do imposto de renda, sendo o menor imposto pago de 15% após 720 dias.

No caso da previdência, é possível reduzir essa alíquota a valores de 10% conforme o tempo for passando.

Quanto mais tempo você investir, menor é o imposto pago, e assim você economiza uma baita grana.

A previdência privada permite que os herdeiros acessem o capital investido sem a necessidade de inventário, o que reduz os custos com advogado e permite que sua família tenha acesso rápido ao dinheiro.

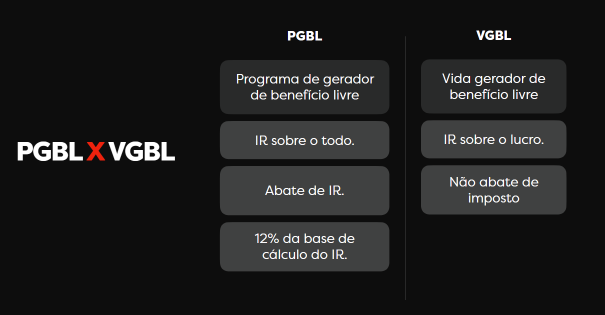

Ok, acho que até aqui você já percebeu que existem diversas vantagens quando investe em um fundo de previdência, mas qual a diferença do PGBL e do VGBL?

Todo plano de previdência privada pode ser dividido em basicamente duas categorias:

A principal diferença entre as duas modalidades de previdência privada está na tributação.

O PGBL tem tributação sobre todo o patrimônio, enquanto o VGBL apenas sobre o rendimento. Pensando assim, parece mais sensato investir apenas em VGBL, certo? Errado, e eu vou te mostrar o porque:

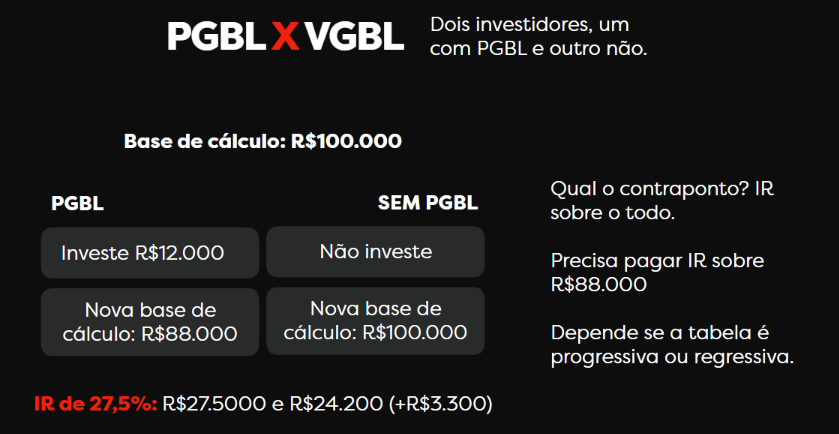

Por exemplo, imagine dois investidores, ambos com R$ 100.000,00 de renda tributável, um investindo em PGBL e outro em VGBL.

O que for investir pelo plano PGBL poderá abater do imposto de renda os seus aportes com limite de até 12% da renda do ano.

Ou seja, a nova base de cálculo do IR é de R$ 88.000,00. A diferença da restituição do imposto é de R$ 3.300,00!

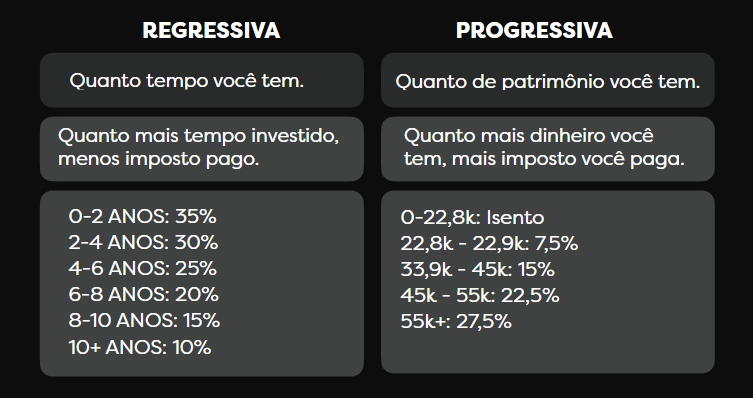

Antes de já sair correndo e investir em um fundo de previdência, você primeiro precisa entender qual tipo de tabela você vai investir, e nesse caso, você tem 2 opções: tabela regressiva ou progressiva.

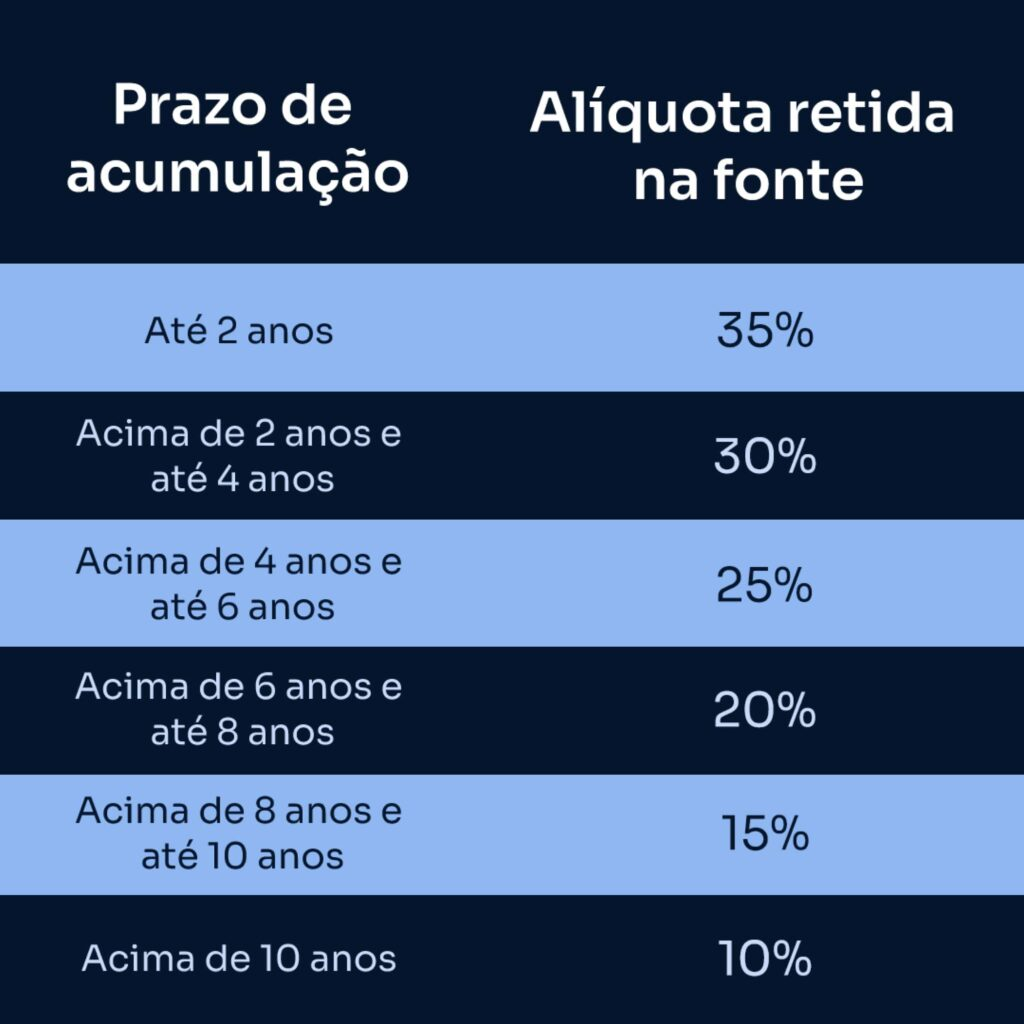

Em resumo, a tributação regressiva é vinculada ao tempo de aplicação. Ou seja, quanto maior é o tempo de aplicação, menos impostos serão recolhidos no momento do resgate total ou do recebimento da sua renda mensal.

Já a tributação progressiva o que importa é a quantidade de dinheiro recebido ou resgatado, quanto maior ela for, maior será a alíquota.

Só uma reflexão pra vocês:

Para quem investe no longo prazo, faz muito mais sentido pagar mais imposto hoje do que no futuro, certo?

No futuro, seu patrimônio será maior. Pensando nessa lógica, o ideal é investir usando uma tabela regressiva.

Já vou logo te adiantando primo: matematicamente falando, se você for um investidor de longo prazo, a melhor escolha de previdência privada é investir até 12% da sua renda tributável em um PGBL e o restante em VGBL – ambas usando tabela regressiva.

Mas acho que não é bem isso que vocês querem saber…

O que vocês realmente querem saber é qual previdência devo investir?

Claro que essa resposta vai depender do seu perfil de investidor, mas se o seu objetivo for um investimento com foco em bons ganhos no longo prazo, você precisa procurar uma previdência privada que tenha:

Sabe que fundo de previdência privada tem tudo isso? O Fundo ARCA Grão.

A ideia do fundo ARCA Grão é que a aposentadoria deixe de ser uma fonte de ansiedade para você e sua família.

Eu sei que alcançar a liberdade financeira ou ter todas as suas contas pagas com a renda passiva de seus investimentos é até difícil de imaginar pra muita gente.

Sei que a maioria das pessoas olha pra seu futuro e só vê algo meio nebuloso, elas não sabem aonde terão chegado daqui a 10, 20 ou 30 anos.

Mas saiba que sim, é possível criar um bom patrimônio no longo prazo – basta ter a metodologia de investimentos certa, paciência e constância nos aportes.

E pra que fique bem claro: além da minha companhia – já que meu dinheiro também estará investido no fundo – você ainda terá uma das menores taxas de administração do Brasil, transparência, diversificação e um investimento que vai trabalhar pra gerar valor pra você – e não somente para o gestor (como acontece com grandes bancos).

Se você quer começar a planejar o seu futuro, o Fundo ARCA Grão está disponível na Grão, XP, BTG, Rico, Banco Inter, Órama, Modal, Warren, Genial e Empiricus.