16/12/2022

10:55:42

Muitos brasileiros investem na poupança – mas poderiam ganhar muito mais dinheiro investindo no Tesouro Direto. Se você não sabia que isso era possível e quer começar a ganhar dinheiro na Renda Fixa, conheça agora o Tesouro Direto, o que você precisa saber e como começar a investir nesse tipo de investimento.

O Tesouro Direto é um Programa do Tesouro Nacional em parceria com a B3 que permite a venda de títulos públicos federais para pessoas físicas, como eu e você, e de forma 100% online.

Ele é um tipo de investimento em renda fixa, ou seja, tem regras de rendimento definidas antes de você de fato começar a investir. Nesse tipo de investimento, sempre que você vai emprestar seu dinheiro, o que varia são 3 coisas:

1. Pós fixados: A taxa pode mudar ao longo do tempo.

2. Pré fixados: Rentabilidade definida na hora do investimento.

3. Híbrido: Usa uma taxa fixa mais a variação de um indicador.

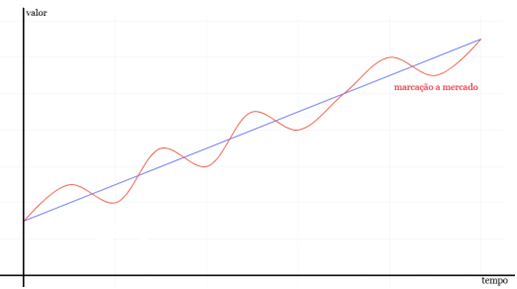

No caso do Tesouro Direto, você empresta o dinheiro para o governo em troca de um juro. Porém, o nome “renda fixa” engana. Dependendo do investimento do Tesouro que você escolhe o seu investimento não será nem um pouco fixo, na verdade, ele sofrerá efeito da “marcação a mercado” – nesse caso, o preço do seu título oscilará a partir do momento de compra até a data de vencimento.

Se você quer entender um pouco mais de marcação a mercado e como você pode ganhar MUITO dinheiro com ela, assine a Finclass e aprenda com José Franco – ex subsecretário da Dívida Pública – sobre os principais títulos que farão seu dinheiro sempre render mais do que a poupança.

Existem alguns poucos requisitos básicos para investir no Tesouro Direto, e são eles:

Dados do site do Tesouro Nacional

Como mencionado anteriormente, o Tesouro Direto possui 3 tipos diferentes de investimento:

Também conhecida como LTN (Letra do Tesouro Nacional), o Tesouro Prefixado – como o próprio nome diz – tem rentabilidade fixada, ou seja, você sabe exatamente quanto você vai receber no momento da compra. Porém, mesmo com a rentabilidade fixa o preço do seu título, caso você venda antecipadamente, sofre com a marcação a mercado e varia de preço.

Esse tipo de título também tem a opção com juros semestrais, nesse caso o Tesouro pagará rendimentos antes mesmo do vencimento do título, diferente do investimento normal que você apenas receberia o montante na data final.

O Tesouro Selic é um investimento pós fixado, o mais conservador e um dos mais conhecidos do Brasil. Antigamente chamada de LFT (Letra Financeira do Tesouro) tem sua rentabilidade diretamente relacionada com a taxa básica de juros da economia, ou seja, a Taxa Selic. Isso quer dizer que a cada 45 dias o COPOM se reúne para decidir pra quanto essa taxa irá variar e você não saberá exatamente o quanto o seu rendimento terá rendido até a data de vencimento.

O título híbrido – como o próprio nome diz – representa um título que tem uma porcentagem do seu investimento em prefixados e a outra parte em pós fixados. O exemplo no Tesouro Direto é o Tesouro IPCA+. Antiga NTN-B Principal (Nota do Tesouro Nacional série B), o Tesouro IPCA tem seus juros baseado no índice oficial da inflação, o IPCA e um juros prefixado que varia com o tempo. Isso quer dizer que a sua rentabilidade estará sempre superior à inflação. Assim como o pós fixado, o valor exato que você receberá no final do investimento não é conhecido até o título de fato vencer.

O Tesouro Direto tem taxas e tributações que variam de acordo com uma série de coisas.

Custódia: Existe uma taxa fixa de 0,20% ao ano sobre o valor dos títulos do Tesouro Direto que ocorrem em duas parcelas (janeiro e julho).

Corretagem: Cobrado por corretoras, mas dependendo da que você escolher a taxa é zero.

IOF: Cobrado quando se vende um título em um prazo menor do que 30 dias. Esse tributo segue a tão famosa “tabela regressiva”, ou seja, o valor cai ao longo do tempo.

IR: Sempre que um título é resgatado se paga imposto de renda obrigatório que vara de acordo com o prazo de investimento que aquele título teve. O IR também segue a tabela regressiva.

Pra começar a investir no Tesouro Direto você precisa apenas seguir 3 passos:

Abrir a conta em uma corretora – dê preferência em corretoras com taxas zero.

Escolher o título que você quer investir – se você não sabe qual título escolher, assine a Spiti e receba recomendações de investimentos com relatórios de todo tipo de investimento, sejam ações, fundos imobiliários, ações americanas e renda fixa.

Escolha quanto você quer investir e dê uma ordem de compra. Pronto, após isso vale anotar o custo e quantidade daquele título para declarar de forma correta no imposto de renda.

Agora, você já sabe como fazer para começar a investir em títulos do Tesouro Direto – caso você ainda tenha problemas com essa parte prática, não se preocupe: eu já fiz vários vídeos no meu canal ensinando você a investir em renda fixa 😉

É isso primos, boa sorte na sua jornada como investidor!