08/02/2023

19:31:06

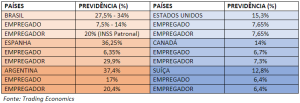

76% dos brasileiros dependem da previdência social, isso é um fato. Porém, o que muitas dessas pessoas não sabem, é que ano após ano o déficit previdenciário, juntamente com uma série de outros fatores, tem feito com que a previdência social brasileira se torne cada vez menos sustentável no longo prazo.

Imagina o seguinte:

Até que finalmente chega o dia de se aposentar, aos seus 65 anos, mas aí você descobre um grande problema.

Todos aqueles anos trabalhando e contribuindo com pesados impostos não te resultaram em uma boa aposentadoria – na verdade, você não vai receber quase nada em relação ao que contribuiu.

Essa é a realidade de muitos brasileiros, e um dia, pode ser a sua.

Esse problema não é de hoje, na verdade, talvez o que seja o maior esquema de pirâmide financeira do Brasil, foi elaborado pelo próprio governo.

Hoje eu vou te explicar o porquê você muito provavelmente não vai conseguir se aposentar com o seu INSS.

Talvez você não saiba, mas a previdência social é um seguro público, coletivo e todos os trabalhadores economicamente ativos devem aderir de maneira OBRIGATÓRIA.

A “justificativa” do governo é que as pessoas – caso não fossem obrigadas a contribuir – não poupariam e investiriam no próprio futuro.

Então antes de começar a destrinchar todos os problemas da previdência social, fica de reflexão pra vocês:

Bom, de fato, quase 7 em cada 10 brasileiros não consegue guardar nem uma parte do que recebe no final do mês. Ou seja, independente da causa, a consequência é que muitas pessoas simplesmente não conseguem poupar.

Seria a previdência social a solução perfeita pra resolver esse problema?

Essa não é uma pergunta simples de ser respondida, porém, a previdência social tem sim vários problemas. Vamos ver alguns deles:

Até os anos 1980 a arrecadação da previdência era maior do que seu custo, ou seja, a previdência social era superavitária = o que você contribuía HOJE serviria para garantir o seu futuro AMANHÃ.

Com o passar dos anos, o governo começou a usar de forma despretensiosa esse dinheiro por conta da DRU (Desvinculação de Receitas da União) – um dispositivo do governo federal que permite que 20% dos impostos federais possam ser usados livremente.

Desses 20%, 90% vêm das contribuições sociais, como é o caso da previdência social.

Você não está “investindo” para se manter no futuro, você basicamente sustenta quem já está aposentado.

Indiretamente, isso lembra o funcionamento de uma pirâmide financeira.

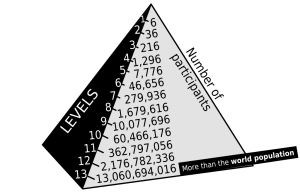

A pirâmide financeira é um esquema onde uma pessoa paga uma “taxa de adesão” para entrar e parte desse recurso vira uma remuneração a quem a indicou.

Esse novo entrante precisa levar mais pessoas pro esquema > essas novas pessoas levam mais pessoas pro esquema > essas outras levam mais pessoas e assim por diante…

O grande problema é que na pirâmide financeira o lucro que mantém o sistema de pé não vem de um investimento ou da venda de um produto, ele vem desse fluxo de novos entrantes.

Matematicamente falando, a cada 1 pessoa no esquema, mais 6 precisam ser recrutadas.

Ou seja, é uma questão de tempo até não ter mais o mesmo fluxo de pessoas entrando e toda a pirâmide desabar.

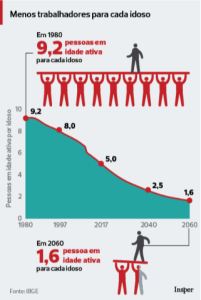

A previdência social funciona de forma parecida – enquanto houver pessoas ativas trabalhando e que tenham a capacidade de sustentar os aposentados, a pirâmide “sobrevive” – e esse é o segundo problema:

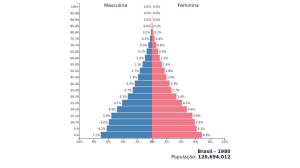

Se você já é uma pessoa um pouco mais velha, deve ter percebido como o número de jovens antigamente era maior.

Estatisticamente falando, isso é verdade. Só pra você ter uma ideia, essa é a pirâmide etária brasileira em 1980:

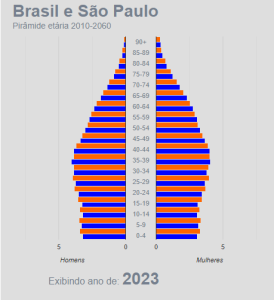

E essa é a pirâmide etária em 2023:

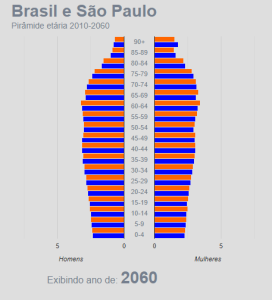

Percebe como a distribuição da pirâmide mudou? Isso é consequência do envelhecimento da população. E é assim que provavelmente vai ser a pirâmide etária em 2060:

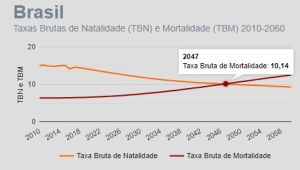

A projeção do IBGE é que a partir de 2047 a taxa bruta de mortalidade vai cruzar com a curva da taxa bruta de natalidade, ou seja, nós vamos ter menos pessoas nascendo do que morrendo.

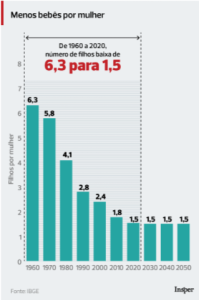

Lá em 1960, em média, uma mulher tinha 6,3 filhos. Hoje, a média é de 1,5 bebês por mulher.

No fim das contas, não vai mais ter tanto trabalhador ativo para sustentar a quantidade de aposentados.

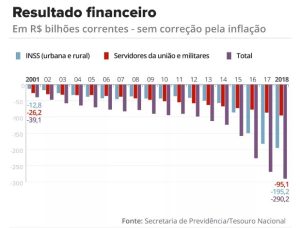

Antigamente, a previdência social era superavitária, hoje, a dívida já está na casa do trilhão.

Um déficit da previdência significa que os gastos do sistema previdenciário são maiores do que sua arrecadação. É gastar mais do que se arrecada.

Depois disso:

O acumulado do déficit dos últimos 7 anos foi de 1,790 trilhões de Reais.

Pra explicar a regra do 3 pra 1, você primeiro precisa entender como que funciona a sua contribuição para a previdência.

Essa é a relação trabalhador/aposentado até 2060: Até 2060 não teremos mais 2 trabalhadores pra cada aposentado, teremos 1,6.

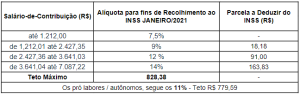

Se você tem 18 anos, começou a trabalhar e tem um salário bruto de R$ 2.000,00 – seguindo a nova tabela de INSS, você vai contribuir com 9% do seu salário, ou seja, R$ 180,00 por mês.

Bruto: R$101.520,00.

Total: R$ 3.883.221,96 (renda passiva entre R$ 15.000,00 (4,6% de DY) e R$ 20.000,00 (6,2% DY))

“Ah, mas Thiago eu não sei como investir”

E quem disse que você precisa?

Hoje eu falo com 20 milhões de pessoas todos os meses, e por mais que eu tente, é praticamente impossível educar todo o Brasil.

Por isso, grande parte da população precisa de um veículo de investimentos que permita uma construção de patrimônio no longo prazo e uma aposentadoria de qualidade.

Por isso, eu criei uma Previdência Privada – o Fundo de Previdência Arca Grão FIM CP.

Eu poderia falar pra você sobre todos os benefícios que uma boa previdência tem:

Mas eu vou falar 2 coisas:

O que vocês acham que vale mais a pena: investir vocês mesmos ou depender do governo pra se aposentar?

Bom, isso cabe a você decidir, mas cuidado pra não colocar todas as suas esperanças no governo…